確定申告の税理士費用・報酬相場|ケースごとの費用・依頼のメリットを解説!

はじめて確定申告する、手間のかかる確定申告を代行してもらいたい。そんな方であれば、確定申告の税理士費用・報酬はいくらなのか?知りたい方も多いのではないでしょうか。そこで本記事では、ケースごとに確定申告の税理士費用・報酬目安を紹介するとともに、税理士に依頼するメリットや信頼できる税理士を選ぶポイントも解説していきます。

確定申告の定義

確定申告とは、1月1日〜12月31日までに得た所得から所得税を計算し、翌年2月16〜3月15日までに所轄税務署へ申告 / 納税する手続きのこと。事業所得のある個人事業主のほか、家賃収入などの不動産所得、不動産 / 株式売買を含む譲渡所得など、一部の例外を除く「所得のある方すべて」が確定申告の対象です。

たとえば、年末調整を受ける給与所得者(会社員)であっても、年間20万円を超える副業所得(雑所得)があれば確定申告しなければなりません。

一方、法人も法人税の確定申告は必要ですが、事業年度を自由に決められるため、決算・申告の時期は企業によってバラバラ。本記事でも確定申告の対象を「個人事業主」および「個人」に絞って解説を進めていきます。

※所得とは収入から経費などの控除できる金額を差し引いて残った金額のこと

経費精算については以下の記事もあわせてご覧ください。

関連記事:経費精算とは|経費の意味・経費精算のやり方 / 業務フロー・効率化の方法を解説!

確定申告の税理士費用・報酬相場

それでは、目安となる確定申告の税理士費用・報酬相場を、ケースごとに紹介していきましょう。ただし、報酬規定のあった旧来と異なり、現在の税理士費用・報酬は自由化されています。依頼先の税理士事務所 / 法人によって費用・報酬は異なることは覚えておきましょう。

顧問契約 / 確定申告の税理士費用・報酬:個人事業主

まずは、顧問契約を締結する税理士に確定申告も依頼するケースの費用・報酬相場です。顧問契約とは、税務相談や税務書類のチェック、税務面から見た経営アドバイスを受けられるサービスのこと。毎月一定の顧問料を支払う1年程度の契約が一般的です。青色申告で確定申告する、多くの個人事業主がこのケースに該当します。

顧問契約の費用・報酬は、事業者の年商に応じて決まる場合がほとんど。確定申告も依頼する場合は、顧問料とは別に「顧問料の4か月〜6か月分」程度の費用がかかります。

|

事業者の年商 |

月額顧問料の目安 |

確定申告の費用・報酬目安 |

|

500万円未満 |

10,000円程度 |

40,000円〜60,000円程度 |

|

500万円〜1,000万円未満 |

10,000円〜 |

50,000円〜70,000円程度 |

|

1,000万円〜3,000万円未満 |

15,000円〜20,000円程度 |

70,000円〜120,000円程度 |

また、帳簿作成を含む毎月の記帳代行サービスを提供する税理士も少なくありません。費用は1仕訳あたりの単価、50円〜100円程度が目安。日々の記帳が負担になっている、という個人事業主の方にはおすすめです。

|

仕訳数 |

月額料金の目安 |

|

〜100 |

10,000円程度 |

|

101〜200 |

15,000円程度 |

|

201〜300 |

20,000円程度 |

|

301〜400 |

25,000円程度 |

|

401〜 |

30,000円〜 |

確定申告スポット依頼の税理士費用・報酬:個人事業主

次に、個人事業主が確定申告のみ税理士にスポット依頼するケースの費用・報酬相場です。白色申告で確定申告する、あるいは、青色申告で確定申告するが自分でやる自信がない、などの個人事業主がこのケースに該当します。

白色申告の個人事業者であれば、書類作成 / 手続きは比較的簡単なため、50,000円〜100,000円程度の税理士費用・報酬で依頼できるでしょう。

一方、青色申告の個人事業主の場合、年商に応じて費用相場が変動するほか、記帳できているか / いないかによっても費用が変わってきます。大まかな目安は以下の通り。

|

事業者の年商 |

確定申告の税理士費用目安 (記帳 / 仕訳なし) |

確定申告の税理士費用目安 (記帳 / 仕訳あり) |

|

500万円未満 |

50,000円〜 |

100,000円〜 |

|

500万円〜1,000万円未満 |

70,000円〜 |

150,000円〜 |

|

1,000万円〜3,000万円未満 |

100,000円〜 |

200,000円〜 |

|

3,000万円〜5,000万円未満 |

150,000円〜 |

250,000円〜 |

一般的に、顧問契約を締結する個人事業主よりも、スポット契約する個人事業主の方が、確定申告の税理士費用は高くなる傾向にあります。また、確定申告代行は「顧問契約する事業者のみ提供」という税理士事務所 / 法人も少なくありません。

確定申告スポット依頼の税理士費用・報酬:会社員の副業(雑所得)

個人が税理士に確定申告を依頼する場合の費用・報酬目安についても紹介しておきましょう。近年増えているのは、働き方の多様化によって「20万円を超える副業所得のある会社員」が確定申告を税理士に依頼するケースです。

このケースでは、本業のほかにアルバイトなどの給与所得がある、役務提供の雑所得があるなど、個人によって状況はさまざま。顧問契約は不要のため、簡単な申告であれば30,000円程度の費用でおさまる場合もありますが、副業所得が大きければ費用もそれなりにかかります。副業所得に応じた確定申告の税理士費用・報酬目安は以下の通り。

|

副業所得の金額 |

確定申告の税理士費用目安 |

|

100万円未満 |

50,000円〜 |

|

100万円〜500万円未満 |

80,000円〜 |

|

500万円〜1,000万円未満 |

100,000円〜 |

確定申告スポット依頼の税理士費用・報酬:個人(譲渡 / 不動産所得など)

株式 / 不動産売買などの譲渡所得がある、家賃収入などの不動産所得がある、各種控除したい個人が、確定申告を税理士に依頼するケースの費用目安も紹介しておきましょう。医療費 / 住宅ローン控除などの場合、自分自身での確定申告も可能ですが、20,000円〜程度の費用で税理士に依頼することも可能です。

一方、特例の適用などで処理が複雑になりがちな譲渡所得の確定申告は、状況によって50,000円〜300,000円程度と、税理士費用が大きく変動します。また、不動産所得の確定申告に関しても、おおよそ50,000円程度から所得額によって変動する場合がほとんど。以下は、不動産の売却額(譲渡所得)に応じた税理士費用の目安です。

|

不動産の売却金額 |

確定申告の税理士費用目安 |

|

平均的な売却金額 |

100,000円〜 |

|

5,000万円以上 |

150,000円〜 |

|

1億円以上 |

200,000円〜 |

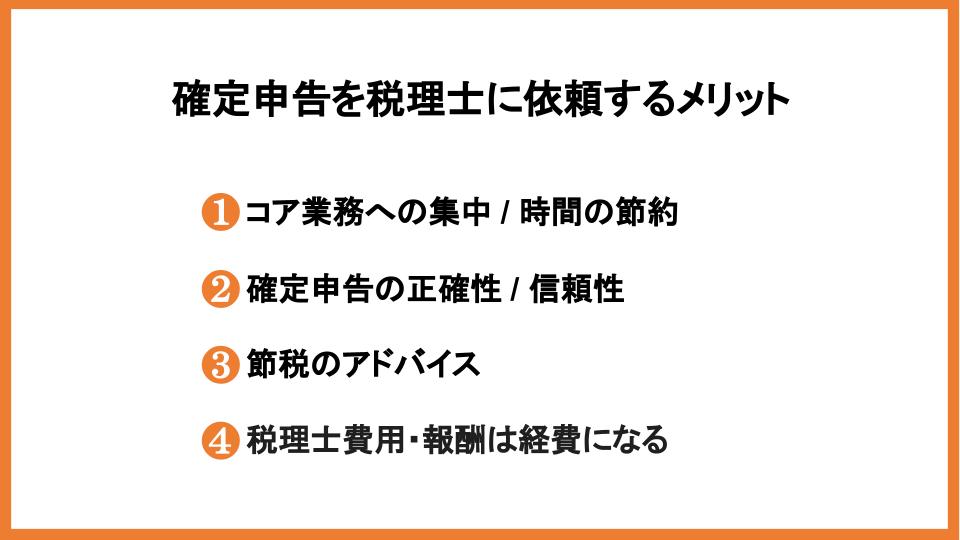

確定申告を税理士に依頼するメリット

ここまでで、確定申告を税理士に依頼した場合の目安となる費用・報酬相場を紹介してきましたが、安いとはいえない費用・報酬であることはお分かりでしょう。それでも税理士に確定申告を依頼するのはなぜか?そう考える方も少なくないはず。

そんな方に向け、確定申告を税理士に依頼する根拠となるメリットを簡単に紹介していきます。

コア業務への集中 / 時間の節約

確定申告するには、領収書や請求書を仕訳して帳簿を作成し、年間の収支を計算して決算書や確定申告書を作らなければなりません。当然、書類の準備には時間も手間もかかり、税務知識に乏しい個人の方であれば、不備を訂正するため何度も税務署に足を運ばなければならない場合もあります。

確定申告を税理士に依頼すれば、こうした時間を節約できます。個人事業主の方であれば、空いた時間をコア業務に割り振ることで、売上や生産性の向上も期待できるでしょう。

確定申告の正確性・信頼性

確定申告を税理士に依頼することによって、申告の正確性・信頼性を担保できます。日本の税制は複雑であるというだけでなく、毎年のように改正されることが特徴。個人や個人事業主が税制改正をフォローすることは困難ですが、税務のスペシャリストである税理士なら、変更点を踏まえて正確に確定申告できます。

確定申告を税理士が代行していれば、申告の信頼性を担保できることもポイント。申告書類の提出 / 税務署のチェックから、納税 / 税金の還付まで、手続きをスムーズに進められるでしょう。

節税のアドバイス

節税のアドバイスを期待できることも、税理士に確定申告を依頼するメリットの1つです。個人・個人事業主では、複雑な税制から節税できるポイントを見つけるのは困難。一方、税務を深く理解する税理士なら、お金の流れから節税できるポイントを見抜くことが可能です。

税理士と顧問契約を締結する個人事業主の方であれば、普段の業務、取引内容から、より適切な節税アドバイスを得られます。

税理士費用・報酬は経費になる

継続的にビジネスを展開する個人事業主の方であれば、確定申告時の税理士費用・報酬を翌年の経費に計上できるメリットが得られます。もちろん、経費目当てで税理士に依頼するのは本末転倒ですが、得られるメリットの対価が経費扱いになるのなら悪くはないはずです。

税理士への確定申告依頼がおすすめの人

税理士への確定申告依頼がおすすめなのは、以下のような人たちです。

- 青色申告で確定申告する比較的売上規模の大きな個人事業主

- 不動産 / 株式の売買で大きな譲渡所得のあった個人

- 副業などで大きな雑所得のあった個人

なぜなら、事業規模や所得が大きくなれば、それだけ損金計上できる経費があり、税理士にチェックしてもらうことでより節税できる可能性があるからです。上述したように、特例の多い譲渡所得は「知らなかったばかりに税金を多く納める」こともあり得ます。

一方、白色申告で確定申告する個人事業主、副業所得がそれほど大きくない個人は、自身で確定申告するのも方法です。仕訳する証憑が多くなければ会計ソフトで簡単に帳簿を作成可能。税務署に出向けば、職員の方が確定申告書の書き方を教えてくれます。

税理士探しは早めに行動

確定申告を税理士に依頼しようと考えている方はもちろん、依頼するか迷っている方も、早めの行動が必須。税理士側でも受け付けられる案件数に上限があるからです。

確定申告の時期が近くなればなるほど、依頼できる税理士の数は少なくなります。仮に、ギリギリで受け付けてくれる税理士がいても、追加の特急料金が必要になる場合もあるでしょう。少なくとも、年内には税理士を選定しておくことがおすすめです。

信頼できる税理士を選ぶには?

それでは、信頼できる税理士を選ぶにはどうしたらいいのか?以下から、ヒントとなるポイントをいくつか紹介していきましょう。

税理士への依頼範囲を決める

まずは税理士になにを依頼したいのか?依頼する業務の範囲を明確にしましょう。仕訳・記帳が済んでいて確定申告だけ依頼したいのか、仕訳・記帳や節税の相談もしたいのか、依頼内容によって税理士費用が異なるからです。

たとえば、確定申告の税理士費用をできる限り抑えたいなら、仕訳・記帳は自身で済ませておくのがベスト。どうしても記帳が難しいようなら、月ごと、項目ごとに領収書等を含む証憑の整理が必須です。

税理士の得意分野

税理士がどのような分野を得意としているのか?ホームページなどで確認しましょう。税理士は税務のスペシャリストではありますが、すべての分野に秀でているとは限りません。ビジネス分野に強い税理士もいれば、相続税や譲渡税に強い税理士もいます。

たとえば、自身のビジネスと同じ業界・業種を得意としている税理士なら、同じ目線で話ができるため手続き自体もスムーズ。つまり、依頼したい分野を得意としている税理士を選ぶことがポイントです。

税理士との相性

意外と重要な税理士選びのポイントは相性です。お金・税金のことを相談するのに、相性が良くない、話しづらいのでは、信頼関係が築けません。初回相談は無料としている税理士事務所 / 税理士法人も多いため、顔合わせをして相性を確認してから決めるのがおすすめです。

【まとめ】確定申告の税理士費用・報酬相場を紹介しました

はじめて確定申告する、手間のかかる確定申告を代行してもらいたい。しかし、確定申告の税理士費用・報酬はいくらなのだろうか?そんな方に向け、確定申告の税理士費用・報酬目安をケースごとに紹介するとともに、税理士に依頼するメリットや信頼できる税理士を選ぶポイントも解説してきました。

税務のスペシャリストである税理士は、税務・会計面からビジネスの成長をサポートしてくれる存在です。確定申告に限らず、信頼できる税理士といい関係性を築ければ、個人事業主・経営者の良き相談相手となってくれるでしょう。