インボイス制度の影響は?基礎知識から対策・注意点をわかりやすく解説

2023年10月1日から始まるインボイス制度は、消費税の金額を明確にするための制度で、請求書のフォーマットが変わるなどの変更があります。

この記事ではインボイス制度の概要から、導入までに対応・検討すべき事項、注意点を解説します。

インボイス制度とは

インボイス制度(適格請求書等保存方式)とは、2023年10月1日から始まる「インボイス(適格請求書)」と呼ばれる請求書を交付して保存するための制度です。

インボイスとは売手が買手に対して、正確な税率や消費税額を伝えるものです。具体的には、現行の「区分記載請求書」に以下の3項目が追加されます。

- 登録番号

- 適用税率

- 消費税額等

ビジネスの場では、売り手が買い手に請求書を発行します。インボイス制度の導入によって、請求書の様式が変化することになるのです。

インボイス制度の導入で大きな影響を受けるのは個人事業主などの小規模事業者です。また、小規模事業者とビジネスをしている事業主もインボイス制度に対応する準備をする必要があります。詳しくは後述します。

インボイス制度が導入される背景

インボイス制度が導入されることになった理由には、主に以下2点が挙げられます。

- 請求書の中で10%と8%の消費税額を明確にするため

- 「益税」問題を解消するため

2019年(平成31年)10月1日から消費税の税率が8%から10%に引き上げられました。消費税が改訂された経過措置として、一律10%ではなく、一部(食品や新聞など)では軽減税率の8%が適用されています。

そのため請求書の中で10%と8%の消費税額が混在することになり、この混乱を避けるためにインボイス制度が導入されました。

また、従来から消費税を免除される免税事業者は、売上で受け取った消費税を納付する義務がなく、そのまま利益にできました。これを「益税」と呼びます。益税自体はルールの範囲内であり合法ではあるのですが、消費者が支払った税金を免税事業者が懐に入れてしまうことを問題視する声も上がっていました。

そこでインボイス制度が導入される流れが加速したのです。

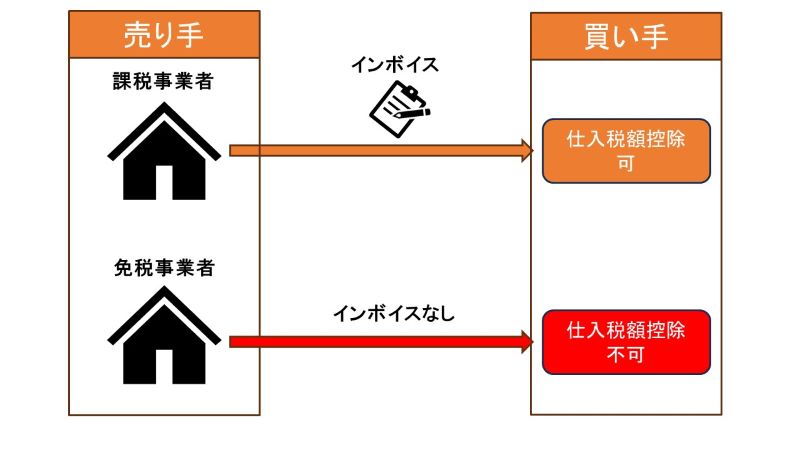

インボイスが利用できる事業者

インボイスが利用できる事業者は「インボイス発行事業者(適格請求書発行事業者)」であることが条件となります。インボイス発行事業者(適格請求書発行事業者)とは、課税事業者であることです。

つまり、これまで免税事業者として消費税の納税を免除されていた小規模事業者がインボイス制度を利用するには、課税事業者になる必要があります。

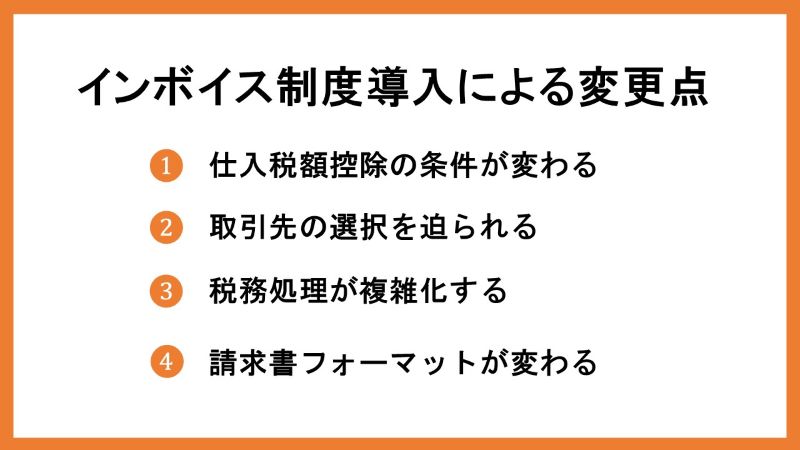

買い手はインボイス(適格請求書)を使った取引であれば仕入税額控除を適用できます。一方で、インボイス(適格請求書)でないものに関しては仕入税額控除を適用できません。仕入税額控除については次の章で解説します。

インボイス制度導入による変更点

仕入税額控除の条件が変わる

仕入税額控除とは、買い手が仕入れ時に支払った消費税額を自社の消費税額から控除できる仕組みのこと。仕入税額控除が適用できれば、買い手は仕入れ値の10%(または8%)を自社が納める消費税から差し引けるのです。

しかし、仕入税額控除ができなければ、受け取った消費税はすべて納税しなくてはいけません。こうなると、仕入れ値の10%+売上の10%を消費税として納めることになるのです。売上としても大きな痛手となります。

たとえば、1,000万円の商品の原価が200万円だったとします。この場合、インボイスがあるとないのでは以下のようになります。

|

インボイスあり: 納めるべき消費税 = (1,000万円×10%) ー (200万円×10%) = 80万円 |

|

インボイスなし: 納めるべき消費税 = (1,000万円×10%) = 100万円 |

取引先の選択を迫られる

|

|

メリット |

デメリット |

|

免税事業者と取引 |

取引相手の選択肢が広がる |

消費税の納付額が増える |

|

課税事業者と取引 |

仕入税額控除が受けられる |

事務作業負担が増える |

インボイス制度が導入されることで、なるべく仕入税額控除を適用したいと考える買い手が出てくるでしょう。よって取引先を「免税事業者」か「課税事業者」のどちらであるかを、取引先を選ぶ基準の一つに据えられる可能性が高くなります。

税務処理が複雑化する

取引先の中には適格請求書発行事業者にならない事業主も出てくるでしょう。そのため、税務処理がインボイス(適格請求書)と通常の請求書の2種類が混在することになります。

そのため書類の管理が煩雑になるだけでなく、仕入税額控除をするのかしないのか、といった税務処理が複雑化する恐れがあります。

またインボイス(適格請求書)が、指定されたフォーマットどおりに記載されているのかもチェックが必要です。事業者番号や税率の記載漏れがあると仕入税額控除を受けられないためです。

請求書フォーマットが変わる

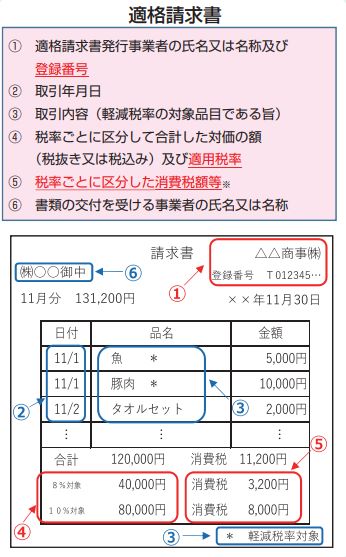

(画像引用元:国税庁)

インボイス制度の導入によって、請求書に以下の項目が追加されます。

- 適格請求書発行事業者の登録番号

- 適用税率

- 税率ごとに区分した消費税額

適格簡易請求書は「書類の交付を受ける事業者の氏名又は名称」が省略でき、適用税率または税率ごとに区分した消費税額のどちらかが記載されていれば問題ありません。

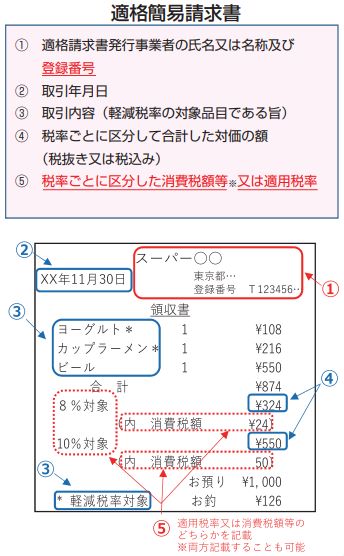

適格簡易請求書とは

(画像引用元:国税庁)

適格簡易請求書は、記載項目が簡素化されたインボイス(適格請求書)のことを指します。簡易インボイスとも呼ばれます。適格簡易請求書を発行できるのは特定の条件を満たした事業主に限られます。具体的には、不特定多数の者に対して販売等を行う小売業、飲食業、タクシー業などです。

上記画像のように、登録番号は記載が必要です。「税率ごとに区分した消費税額」「適用税率」のどちらかが記載されていればいいという点が、通常のインボイスとは異なります。

インボイス制度導入までに対応・検討すべき事項

経理としては、インボイス制度が始まるまでに対応・検討するべきことを整理しておきたいのではないでしょうか。ここからは経理の視点からそれぞれ解説していきます。

|

対応事項 |

・取引先が適格請求書発行事業者かの確認 ・簡易課税制度について知る |

|

検討事項 |

・書類の保存方法を検討 ・社内研修の実施 |

対応事項

取引先が適格請求書発行事業者かの確認

取引先が適格請求書発行事業者であるかを確認しましょう。

取引先が適格請求書発行事業者であれば、インボイス導入後にインボイスの受領方法の認識をすりあわせておくと、導入後のやり取りがスムーズになります。また、確認の際には自社の適格請求書発行事業者登録番号を通達するとともに、取引先の番号も共有してもらえば書類作成で慌てることがなくなるでしょう。

ただし確認の段階で適格請求書発行事業者になることを強要しないよう、注意してください。独占禁止法に抵触する可能性があります。

簡易課税制度について知る

簡易課税制度は、仕入税額控除の計算を簡素化できる仕組みのことを指します。

インボイス制度が導入された場合、導入前と比べて簡易課税制度を選択している事業者との取引が増える可能性があります。そのため、簡易課税制度へ対応できるようにしておく必要があるでしょう。

簡易課税制度を選択している事業者と取引をする場合、インボイス(適格請求書)の発行を依頼する必要はありません。また、簡易課税事業者から受け取った請求書を従来と変わらない計算方式で処理できます。

検討事項

書類の保存方法を検討する

インボイス制度で重要なのは、仕入税額控除を正しく受けられるようにすることです。そのためには、インボイス(適格請求書)を適切に管理・保存する必要があります。ただし、インボイス制度導入後はすべての請求書がインボイス(適格請求書)とは限りません。

そのため、請求書を受け取った場合はインボイスと通常の請求書をわけて管理するような仕組みを作っておくのが望ましいでしょう。たとえば、管理番号を分ける、保存する場所・ファイルを分けるなどの対応が考えられます。

社内研修を実施する

インボイス制度を理解するための研修を検討しましょう。

インボイス制度が導入されるにあたって、書類の保管方法や提出方法などが変わる可能性があります。またそもそもインボイス制度がどういうものなのか、適切に理解できていない従業員もいるでしょう。制度を理解していない従業員が、いきなりインボイス制度に対応した業務プロセスを実行するのは困難です。

そのため、インボイス制度についての理解を深め、自社の業務プロセスがどのように変わるのかを認知してもらえるように社内研修を実施するのは有効です。

インボイス対応で覚えておきたい支援措置

インボイス制度が始まると、国内の事業主には大きな影響が出ることが予想されます。その経過措置として、上記が用意されています。

会計ソフトの導入で「IT導入補助金」が使える

インボイス制度に対応するため、会計ソフトを導入する企業もいるでしょう。この場合「IT導入補助金」を使えば費用の一部を負担してもらえます。会計ソフトの利用料や導入費用など、最大350万円まで補助してもらえるのです。2022年の採択率は全体で平均73.8%と高いため検討してみてはいかがでしょうか。

関連記事:IT導入補助金とは?対象者や補助額、申請方法を解説【注意点も】

1万円未満の仕入れならインボイスの保存は不要

要件に該当する中小企業が国内で課税仕入れをする際、支払い金額が1万円未満であれば適格請求書の保存は必要ありません。ただし、経過措置のため永続的に適用されるわけではないため注意しましょう。

|

要件 |

2年前の課税売上が1億円以下または前年の1~6月 (法人は事業年度の上半期)の課税売上が5,000万円以下 |

|

期間 |

2023年10月1日(日)~2029年9月30日(日) |

免税事業者からの仕入れは控除が適用される(2割特例)

インボイス制度導入によって急激に税負担が増加するのを避けるため、免税事業者からの仕入れはインボイス(適格請求書)が発行されなくても一定の割合が控除されます。

<条件>

以下の項目を記載した帳簿および請求書等を保存すること。

帳簿

- 請求書に「80%控除対象」など経過措置を受ける課税仕入れである旨の記載

- 課税仕入れの相手方の氏名または名称

- 課税仕入れを行った年月日

- 課税仕入れに係る支払対価の額

請求書

- 書類の作成者の氏名又は名称

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡に係る資産または役務の内容の記載(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容および軽減対象資産の譲渡等である旨)

- 税率ごとに合計した課税資産の譲渡の税込価額

- 書類の交付を受ける当該事業者の氏名または名称

<期間と控除割合>

|

期間 |

控除割合 |

|

2023年10月1日から2026年9月30日まで |

仕入税額の80% |

|

2026年10月1日から2029年9月30日まで |

仕入税額の50% |

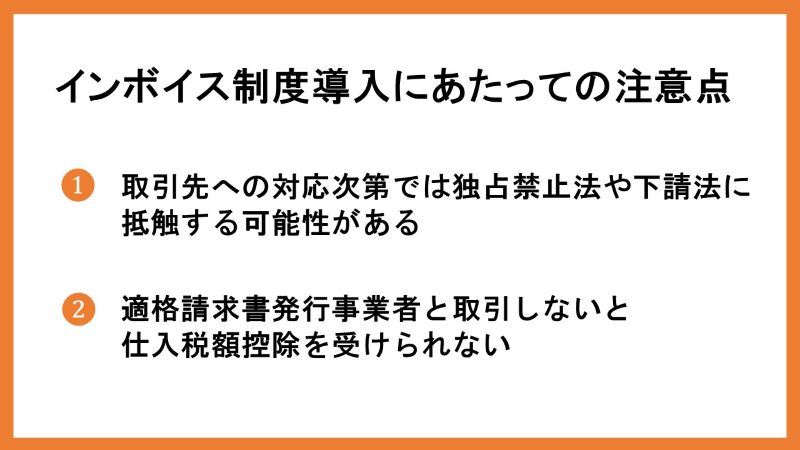

インボイス制度導入にあたっての注意点

取引先への対応次第では独占禁止法や下請法に抵触する可能性がある

取引先への対応次第では、独占禁止法や下請法に抵触する可能性があります。たとえば、適格請求書発行事業者でない取引先に対して、仕入税額控除を受けられないことを理由に取引価格を引き下げると一方的に通達するケースです。

- イラスト制作業者がイラストレーターに対して報酬を一方的に引き下げる

- ハンドメイドショップ運営事業者がハンドメイド作家の報酬を一方的に引き下げる

このような対応は、独占禁止法や下請法に抵触する可能性があるため十分に注意しましょう。

適格請求書発行事業者と取引しないと控除を受けられない

インボイス制度が導入されたら、仕入先が適格請求書発行事業者でないと仕入税額控除を受けられません。そのため、取引先が適格請求書発行事業者でない場合、取引を継続するのかどうかを検討する必要があります。

ただし、適格請求書発行事業者でなくても、自社にとって優良な取引先であるケースも考えられます。その場合は、取引先が適格請求書発行事業者でなくても取引を継続するという経営判断も1つの方法といえます。

インボイス制度について制度の概要や支援措置について解説しました

インボイス制度が始まれば、取引先にインボイス(適格請求書)を発行してもらい、適切に保存する必要があります。取引先が適格請求書発行事業者であってもなくても対応できるように準備しておきましょう。インボイス制度が始まるまでに本記事を参考に対応・検討を進めてみてはいかがでしょうか。